Все предприниматели обязаны платить страховые взносы «за себя». В этой статье мы расскажем о страховых взносах ИП в 2019 году.

Как рассчитать дополнительный 1 %

Для УСН - это все доходы, полученные за год (графа 4 раздела I книги учёта доходов и расходов ). Расходы при этом не учитываются, даже если вы применяете УСН доходы минус расходы.

Для ЕНВД - это общий вменённый доход за год (сумма значений по строке 100 раздела 2 деклараций по ЕНВД за каждый квартал ).

Для патентной системы - это потенциально возможный к получению доход, указанный в патенте (строка 010 ). Если патент выдан на срок менее 12 месяцев, то доход нужно разделить на 12 и умножить на количество месяцев, на которые выдан патент (строка 020 ).

Если вы совмещаете несколько режимов налогообложения, то доходы по каждому из них суммируются.

Страховые взносы ИП за неполный год

Если вы зарегистрировались в качестве ИП или прекратили деятельность в 2019 году, то вам нужно заплатить взносы не за весь год, а с даты регистрации или до даты прекращения.

Пример . Если Иван зарегистрировался в качестве ИП 1 марта, то ему нужно заплатить страховые взносы только с 1 марта по 31 декабря — 30 198,34 руб.

Точную сумму взносов за неполный год можно рассчитать с помощью калькулятора страховых взносов на нашем сайте.

Сроки уплаты страховых взносов

Фиксированную часть взносов необходимо заплатить до 31 декабря года, дополнительный 1 % - до 1 июля следующего года.

Взносы можно оплачивать по своему усмотрению несколькими платежами (например, ежемесячно или ежеквартально ) или один раз в год. Главное, чтобы вся сумма была уплачена в срок.

Если вы прекратили деятельность в качестве ИП, то вам нужно заплатить взносы в течение 15 календарных дней с даты прекращения.

Как оплатить страховые взносы ИП

Взносы перечисляются в налоговую инспекцию по месту жительства ИП. Взносы можно оплатить с расчётного счёта ИП, с личной карты на сайте налоговой или наличными по квитанции в Сбербанке.

Внимание ! Оплатить страховые взносы через интернет можно только с личной карты или счёта.

Как заполнить платёжное поручение на оплату взносов

- Статус плательщика — 09

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код КБК

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период — ГД.00.2018

- Очередность платежа — 5

- Код — 0

- Поля 108, 109 — 0, поле 110 — не заполняется

- Назначение платежа

- В поле Статус плательщика укажите 09 - индивидуальный предприниматель.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции .

- В поле 104 укажите код КБК .

- В поле 105 укажите код ОКТМО (код муниципального образования ) по вашему адресу.

- В поле Основание платежа укажите ТП - платежи текущего года.

- В поле Налоговый период укажите ГД.00.2019 .

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108–109 укажите 0. Поле 110 не заполняется.

- Укажите назначение платежа:

- Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 тыс. руб. (для фиксированного размера взносов ),

- Страховые взносы на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. (для дополнительного 1 % ),

- Страховые взносы на обязательное медицинское страхование.

КБК для уплаты страховых взносов ИП

КБК для уплаты взносов с 2017 года:

- в ПФР - 18210202140061110160 (включая фиксированную часть и дополнительный 1 % ),

- в ФФОМС - 18210202103081013160 .

КБК для уплаты взносов до 2017 года:

- в ПФР фиксированная часть - 18210202140061100160 ,

- в ПФР дополнительный 1 % - 18210202140061200160 ,

- в ФФОМС - 18210202103081011160 .

Как уменьшить налог по УСН на страховые взносы ИП

Авансовые платежи и налог по УСН можно уменьшить на уплаченные страховые взносы. Для этого взносы нужно оплатить до конца квартала, за который считается налог.

Пример . Авансовый платёж по УСН за 1 квартал можно уменьшить на страховые взносы, уплаченные с 1 января по 31 марта.

Отчётность по страховым взносам ИП

Если у предпринимателя нет наёмных работников, то отчётность сдавать не нужно.

Ответственность за неуплату взносов

В случае неуплаты страховых взносов налоговая может начислить пени, примерно 10 % годовых (1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки ), и списать сумму задолженности с расчётного счёта.

Если у вас остались вопросы, пишите в наш чат в Telegram @iloveipchat .

Страховые взносы в Пенсионный фонд – один из обязательных платежей, который необходимо оплачивать независимо от того, ведется хозяйственная деятельность или нет. В статье расскажем о том, как сформировать квитанцию на оплату страховых взносов в ПФР для ИП в 2020 году и приведем инструкцию, как оплатить ее онлайн на сайте налоговой инспекции.

К обязательным выплатам для предпринимателей относятся взносы в социальные фонды - ПФР, ФОМС и ФСС. Последний вид взносов выплачивается при наличии наемных работников на случай временной нетрудоспособности, травматизма и материнства. Когда речь идет о взносах ИП за себя, главным требованием выступает оплата обязательных взносов в Пенсионный фонд.

Несвоевременная оплата обязательных взносов грозит штрафами и санкциями со стороны налоговой. Если опасаетесь упустить сроки или неправильно заполнить платежку, воспользуйтесь специальным сервисом .

Страховые взносы в ПФР для ИП за себя

Законом установлена обязанность каждого предпринимателя платить страховые взносы не только за наемных работников (п. 1 ст. 419 НК РФ), но и за себя (ст. 430 НК РФ). В недавнем прошлом только в ПФР производилась оплата квитанций пенсионных взносов для ИП. В 2020 году вносить страховые выплаты надо не в фонды, а в налоговую инспекцию. Исключение составляют взносы на травматизм за наемных работников - они остались в ведении ФСС.

С 2019 года порядок выплаты пенсионных выплат для предпринимателей за себя изменился. Раньше размер взносов высчитывался от установленной минимальной заработной платы (МРОТ). Теперь установлен фиксированный платеж ИП за себя, а квитанция может подаваться в электронном виде.

Фиксированный платеж предназначен только для уплаты взносов за себя. Взносы в ПФР за наемных работников вычисляются индивидуально от дохода. Ниже вы можете скачать квитанцию на оплату страховых взносов в ПФР для ИП в 2020 году.

На 2019 год установлено 3 вида пенсионных взносов для ИП

|

Вид платежа |

Сумма платежа |

|

Фиксированный платеж для ИП за себя, из которого формируется пенсия предпринимателя. |

На 2019 год была установлена сумма фиксированного платежа в размере 29 354 руб. На 2020 год - 32 448 руб. |

|

Дополнительный взнос ИП при превышении установленного ежегодного дохода. |

Обязателен для тех предпринимателей, чей годовой доход превысил 300 тысяч руб. Этот платеж вычисляется индивидуально из расчета 1% от суммы дохода с вычетом 300 тысяч. Но не более 8х29 354 руб. в 2019 году и не более 8х32 448 руб. в 2020-м. |

|

Пенсионный взнос за наемных работников. |

Сумма взноса расчитывается от общего дохода работника, включая зарплату, премии и другие мотивационные выплаты. Платеж составляет 22% от дохода. Если годовой доход работника составил более 1,15 млн. рублей в 2019 году и 1,292 млн. рублей в 2020, предприниматель должен оплатить 10% от суммы, превышающей установленный лимит. |

Помимо пенсионных выплат, ИП должен в обязательном порядке оплачивать взносы в ОМС. За 2019 год сумма платежа составляет 6884 руб. За 2020 год - 8426 руб. Взносы ИП в 2020 году в фонды ПФР и ОМС оплачиваются в налоговую инспекцию с указанием реквизитов платежа, согласно установленным КБК (кодам бюджетной классификации).

О пенсионных отчисления для ИП в прошлых и будущих периодах

Важно! КБК часто меняются, поэтому прежде чем создавать квитанцию для оплаты пенсионных взносов ИП в 2020 году, уточните информацию о кодах на официальном сайте налоговой

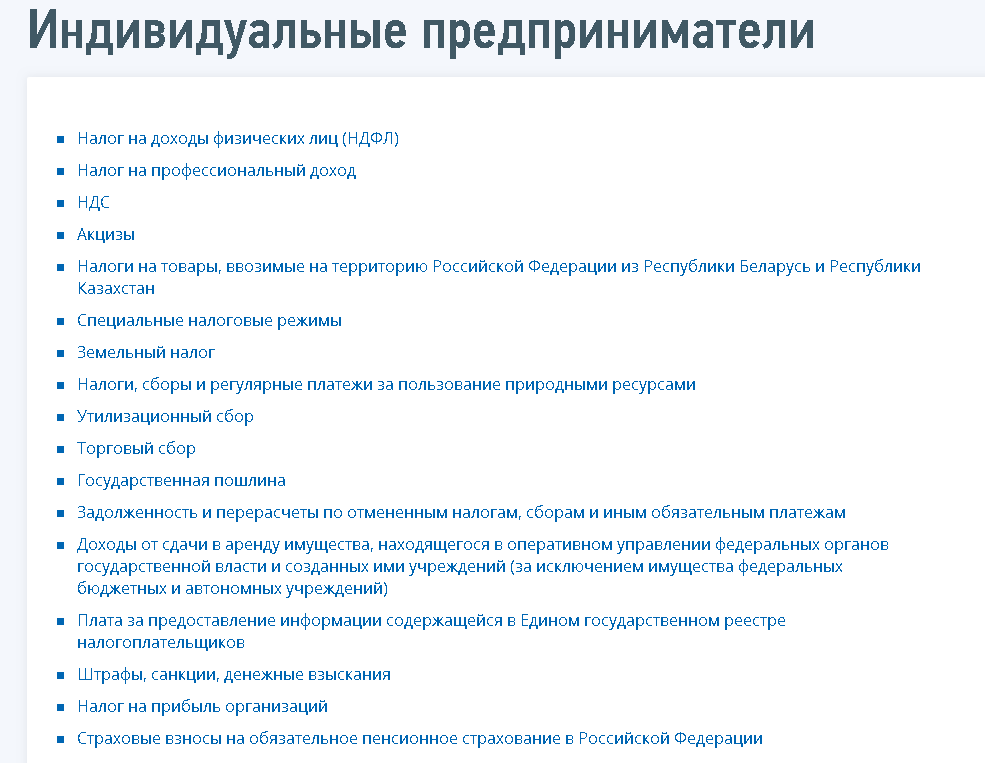

Чтобы узнать актуальные коды, нужно зайти на сайт ИФНС, на главной странице в верхнем ряду выбрать раздел «Индивидуальные предприниматели». Зайдя в него в списке сервисов найти раздел «Коды классификации доходов бюджетов Российской Федерации». При нажатии на эту опцию, пользователь попадает в список, в самом конце которого есть раздел «Страховые взносы на обязательное пенсионное страхование в Российской Федерации». Именно в этом разделе указаны все действующие коды для уплаты страховых взносов, надо из списка выбрать назначение выплаты и оплачиваемый период.

Реквизиты для оплаты страховые взносы ИП за себя в 2019 году

|

Вид платежа |

КБК взноса |

|

Пенсионные взносы по основным и пониженным тарифам, в том числе для ИП за себя при доходах до 300 тысяч руб. |

182 1 02 02140 06 1110 160 |

|

Фиксированный взнос в ФФОМС |

182 1 02 02103 08 1013 160 |

|

Дополнительный взнос ИП за себя при доходе свыше 300 тысяч руб. |

182 1 02 02140 06 1110 160 |

Как сформировать квитанции на оплату страховых взносов ИП в 2020 году

Фиксированные страховые взносы предприниматель имеет право оплатить в любое время до конца текущего года, то есть до 31 декабря включительно. Заполнить и оплатить квитанцию на оплату страховых взносов в ПФР ИП может в режиме онлайн на сайте налоговой инспекции. При этом предприниматель может оплачивать взнос частями в течение года или единым платежом в конце отчетного периода. Взносы с суммы, превышающей лимит в 300 тысяч, оплачиваются по результатам отчетного периода после 1 января следующего года.

В чем плюс сервиса на сайте ФНС и почему проще всего сформировать платежное поручение на уплату страховых взносов ИП именно там?

1. В большинстве систем онлайн-банкинга нет готовой платежки для оплаты взносов в ПФР;

2. В офлайн-кассах банков можно оплатить, но не сформировать квитанцию на уплату страховых взносов ИП. Создавать и заполнять платежное поручение придется самостоятельно.

3. На сайте ФНС можно не только сформировать квитанцию для оплаты страховых взносов ИП, но и узнать большую часть сведений, которые необходимо в нее внести (например, номер ИНН и другие данные).

Для того чтобы создать и оплатить квитанцию на оплату страховых взносов для ИП в 2020 году на сайте ФМС, надо зайти зарегистрировать личный кабинет налогоплательщика, указав все необходимые данные. Затем на главной странице найти раздел «Уплата налогов, страховых взносов физических лиц».

Кликнув на этот раздел, пользователь попадает на страницу, где указаны опции и представлен заполненный бланк. Квитанция на оплату страховых взносов, бланк которой можно заполнить и распечатать, формируется при нажатии кнопки «заполнение платежного документа». Она расположена внизу страницы под образцом.

После нажатия кнопки налогоплательщик попадает на сервис оплаты.

В этом окне в строке «Сведения о платеже» надо выбрать соответствующую функцию. В уголке строчки «Вид платежа» при нажатии на стрелочку появляется все виды взносов. Чтобы оплатить страховые взносы ИП на сайте налоговой, надо из списка выбрать функцию «Страховые взносы на обязательное пенсионное страхование». После этого открывается следующее меню.

Для создания квитанции в каждой строчке представленного меню нужно выбрать вид взноса и тип платежа. Меню предоставляет возможность сформировать квитанцию на страховые взносы ИП за себя в 2020 году за определенный период времени. Отчетный период указан в доступных опциях в строке «Вид страховых взносов». Ниже в строке тип платежа надо выбрать опцию «Взнос» и указать сумму к оплате.

После этого можно переходить непосредственно к заполнению квитанции. Для этого нужно внести реквизиты получателя платежа на следующей странице. Квитанция станет доступна после внесения реквизитов налогоплательщика.

Внести данные просто, при нажатии на функцию открывается отдельное меню. В строке «Адрес регистрации» указывается место проживания ИП. Код ИФНС легко выбрать в предоставленном меню, согласно адресным данным. Название муниципального образования вносится вручную.

Как заполнить квитанцию на оплату страховых взносов ИП в 2020

Чтобы создать и заполнить квитанцию нужно воспользоваться интуитивными подсказками в меню. Все данные для заполнения формы есть или в базе налоговой или у налогоплательщика. Для завершения создания квитанции необходимо указать следующие сведения:

статус налогоплательщика - для предпринимателя указывается код 09;

основание платежа - при отсутствии штрафов и пени указывается код ТП (текущие платежи);

налоговый период - для фиксированных взносов из меню надо выбрать «годовой платеж»;

сумма взноса.

Пример правильного заполнения реквизитов:

Как оплатить квитанцию налога в пенсионный фонд ИП

Для оплаты платежного поручения через кассу банка, нужно воспользоваться функцией «Сформировать платежный документ» и распечатать уже заполненное платежное поручение. То есть, при распечатке документа в формате PDF предприниматель получает на руки готовую платежку, которую можно оплатить в любом банке.

Оплатить взносы в ПФР за ИП на сайте налоговой могут только физические лица и предприниматели, у которых открыт «Банк-клиент» в одной из доступных систем.

В большинстве случаев оплатить квитанцию можно с помощью банковской карты. Для проведения безналичной оплаты в личном кабинете предпринимателя должен быть указан ИНН налогоплательщика. При совершении оплаты на сайте налоговой ИП получает квитанцию с подтверждением внесения платежа в электронном виде. Для сохранения документов об отчетности ее можно сохранить на компьютер или любой электронный носитель информации, при необходимости распечатать.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во

Если субъект хозяйствования принимает решение открыть свое дело, то самой простой формой организации бизнеса является постановка на учет физлица в качестве предпринимателя. Когда процедура регистрации осуществлена, у этого человека появляется обязанность осуществлять в установленные сроки в фиксированном размере обязательные отчисления во внебюджетные фонды.

В 2019 году согласно нормам НК РФ произойдет повышение суммы страховых взносов. Данные отчисления должны перечислять все граждане, которые . При этом не важно, есть ли у них наемные работники или нет.

В этом году данная сумма не зависит также от МРОТ, ее размер фиксируется в НК РФ на каждый год. Уплата данных взносов производится в обязательном порядке предпринимателем. Это необходимо делать даже деятельность ИП не ведется.

Внимание: в настоящее время в законодательном органе проходит рассмотрение проект закона, согласно которому если предприниматель находится на пенсии, то он сможет получить освобождение от расчета и перечисления страховых взносов в фиксированной сумме.

Сумма страховых взносов ИП в 2019 году в ПФР и на ОМС

Действующее налоговое законодательство устанавливает размер . Обязательными являются отчисления в ПФР и ФОМС. Кроме этого существуют взносы, которые предприниматель может производить самостоятельно.

Фиксированный платеж в ПФР и ФОМС

Пенсионное и медицинское страхование является обязательным для предпринимателя. Сейчас данные страховые взносы определены НК РФ в строй сумме, которая зафиксирована на 2018, 2019, 2020 годы.

В таблице приведены значения данных платежей:

| Год | Пен фонд, руб. | Мед страх, руб. | Всего |

| 2018 | 26545. 00 | 5840. 00 | 32385. 00 |

| 2019 | 29354. 00 | 6884. 00 | 36238. 00 |

Важно: следует помнить, что факт осуществления деятельности не принимается расчет. Он должен исчислять эти платежи с момента постановки на учет и до даты исключения его из реестра.

Из-за постановки или снятия с учета рассмотренные выше размеры предприниматель имеет право пересчитать с учетом фактически отработанного им периода времени в году. Пересматривать сумму взносов необходимо пропорционально отработанному в году времени.

1% с превышения дохода (для ИП и КФХ)

Помимо фиксированного размера страховых отчислений в ПФР, определенной НК РФ, если ИП осуществляет деятельность и получает доход больше 300000 рублей, он должен производить отчисления с суммы полученного превышения. В этом случае применяется ставка 1%.

Представить алгоритм расчета данной части страховых перечислений можно в виде формулы:

(Фактически поступивший доход ИП - 300 000) * 1%

Внимание: когда производиться расчет фактически поступившего дохода ИП за год, следует в расчет включать все суммы выручки, даже если они получены в результате действия различных налоговых режимов.

Исходя из этого выручка ИП для этих целей учитывается следующим образом:

- Если предприниматель находится на ЕНВД, то в расчет необходимо брать вмененный доход данного субъекта.

- Если ИП применяет УСН «Доходы» – то фактически поступивший доход на расчетный счет и в кассу.

- Если применяет ИП УСН «Доходы уменьшенные на расходы» – фактически поступивший доход на расчетный счет и в кассу.

- Когда предпринимателем используется ОСНО - облагается взносами сумма поступившего дохода в кассу и на расчетный счет. Однако, при этой системе ИП получает право применить установленные законодательством профессиональные вычеты.

- При ПСН – в сумме рассчитанной суммы потенциального дохода.

Сроки уплаты

Предприниматель должен производить уплату установленных законодательством сумм в установленные сроки. Поскольку отчисления ИП строятся из фиксированной части и переменной, то для них существуют различные сроки.

Фиксированные платежи предприниматель должен оплачивать до 31 декабря 2019 года. Данный срок установлен как для отчислений в ПФР, так и в ФОМС. Однако, предпринимателю предоставляется право самостоятельно устанавливать в какой части и как часто платить указанные взносы.

Внимание: чаще всего ИП перечисляют их либо разу в полной сумме единым платежом, либо поквартально. Но оплату предприниматель может производить и ежемесячно и несколько раз в месяц.

Все зависит от наличия у этого субъекта свободных средств. Главное, чтобы к концу года вся установленная сумма была перечислена в бюджет.

В некоторых ситуациях лучше уплату производить с учетом применяемого ИП режима налогообложения:

- - предприниматель получает право при своевременной ежеквартальной уплате взносов производить уменьшение исчисленного налога на сумму отчислений. То есть, чтобы снизить сумму налога по ЕНВД за 1 квартал, нужно произвести оплату страховых взносов с 1 января до 31 марта.

- УСН – своевременная оплата взносов позволяет учитывать эти суммы, когда происходит исчисление авансового платежа, а также общей суммы налога по итогам работы за год.

Внимание: если предприниматель работает самостоятельно, без наемных работников, то уплаченные вовремя страховые суммы, позволят ему уменьшить налог на спецрежимах вплоть до 0.

Переменная часть страховых взносов, который ИП производит на себя в размере 1% с суммы превышения дохода 300000 рублей, необходимо перечислить в бюджет отдельным платежом не позднее 01 июля следующего за отчетным годом.

КБК для перечисления фиксированных взносов ИП за 2018 и 2019 год

С 2019 года произойдет изменение КБК для перечисления взносов предпринимателей за себя.

Коды КБК для перечисления в 2018 году

По отчислениям на ПФ:

- Взносы в фиксированном размере и 1% – 18210202140061110160

- Пени – 18210202140062110160

- Штрафы – 18210202140063010160

По отчислениям на ОМС:

- Взносы – 18210202103081013160

- Пени – 18210202103082013160

- Штрафы - 18210202103083013160

Коды КБК для перечисления в 2019 году

Начиная с 2019 года необходимо будет использовать такие КБК:

По отчислениям на ПФ:

- Взносы в фиксированном размере и 1% – 182 1 02 02140 06 1110 160

- Пени – 182 1 02 02140 06 2110 160

- Штрафы – 182 1 02 02140 06 3010 160

По отчислениям на ОМС:

- Взносы – 182 1 02 02103 08 1013 160

- Пени – 182 1 02 02103 08 2013 160

- Штрафы - 182 1 02 02103 08 3013 160

Как сформировать платежное поручение с помощью сервиса налоговой на nalog.ru

Сайт ФНС предлагает удобное средство, при помощи которого можно производить формирование платежных документов для банка. Рассмотрим, как это сделать:

Шаг 1. Зайти на портал ФНС. Страница для формирования квитанции на оплату: https://service.nalog.ru/payment/payment.html

Шаг 2. В качестве плательщика необходимо выбрать индивидуального предпринимателя. Далее нужно указать тип бланка «Расчетный документ», после чего выбрать «Платежный документ». При помощи данного пункта можно получить квитанцию, которая подлежит оплате через кассу банка, либо электронными деньгами прямо через портал ФНС.

Если же вместо «Платежного документа» указать «Платежное поручение», то будет создан бланк платежки для оплаты безналичными путем через банк.

Шаг 3. Производит заполнение реквизитов платежа. После выбора последнего пункта, необходимо вручную указать КБК, на который будет производиться платеж. Код необходимо вписывать без пробелов и нажать Enter, после чего оставшиеся поля будут заполнены автоматически.

Если КБК неизвестен, то необходимо заполнить дальнейшие поля.

В поле «Вид платежа» указывается «Страховые взносы».

В поле «Наименование платежа» проставляется тот платеж, который нужно оплатить. К примеру, «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии».

Шаг 4. Затем нужно указать, находятся ли ФНС и ОКТМО в одном регионе, либо разных, и проставить данные коды. ОКТМО можно определить по адресу.

Шаг 5. В поле «Статус лица» нужно выбрать, что платеж делает ИП.

В поле «Основание платежа» выбирает ТП, что значит за текущий год. В появившихся полях выбирает «Годовые платежи» и год, за который производится платеж. Дату подписи декларации можно не проставлять.

Очередность платежа оставляет «5».

Затем вводим сумму взноса к оплате.

Шаг 6. В появившиеся поля вводит сведения о плательщике - его Ф.И.О., код ИНН, банковские реквизиты.

Шаг 7. На этом создание платежки завершено. Необходимо нажать кнопку «Сформировать платежное поручение», распечатать его и отнести в свой банк на исполнение.

Как оплатить взносы через сбербанк онлайн личный кабинет

Если предприниматель открывает расчетный счет в Сбербанке, ему предоставляется интернет-банкинг «Сбербанк Бизнес Онлайн». С помощью него можно легко произвести уплату взноса не выходя из дома. Рассмотрим процесс по шагам.

Шаг 1. Войти в систему

Зайти в интернет-систему необходимо по ссылке: https://sbi.sberbank.ru:9443/ic/dcb/ Для входа используется ИНН в качестве логина и личный пароль. Далее, необходимо будет подтвердить операцию входа при помощи ввода кода из СМС.

Шаг 2. Создать платежку

Необходимо выбрать пункт «Платежи и переводы» и затем «Платеж в бюджет». На экране появится форма создания документа, в которую необходимо будет ввести данные.

В графу «Сумма платежа» нужно ввести размер взноса, который необходимо перечислить. На год предпринимателю установлена фиксированная сумма, которую можно оплатить сразу, либо частями. Главное, чтобы до конца года она была перечислена полностью.

В части НДС нужно указать «НДС не облагается».

Затем необходимо ввести реквизиты получателя взносов. Их можно взять на сайте налоговой https://service.nalog.ru/addrno.do , либо получить в ФНС. Для удобства реквизиты можно сохранить в качестве шаблона, и дальнейшие платежи делать при помощи его.

Поле «Платеж за третье лицо» дает возможность сделать перечисление за стороннюю организацию.

В поле «Статус плательщика 101» нужно указать 09, что обозначает ИП.

В поле «КБК 104» записывается необходимый код КБК.

В поле «ОКТМО 105» необходимо проставить присвоенный предпринимателю .

В поле «Основание платежа 106» проставляется ТП, если платеж идет за этот же год.

В поле «Показатель налогового периода» для взносов указываем «Год» и его номер из 4 цифр.

Номер документа и УИН ставим «0», дате платежа выбираем «Не указывать».

Внимание: в назначение платежа необходимо словесно описать за что совершается платеж. Например: «Страховые взносы на обязательное пенсионное страхование ИП в фиксированной части за 2018 год». По сути, заполнение данного поля не так важно, поскольку платеж разносится, в первую очередь, по КБК.

Очередность платежа необходимо выбрать «5».

Шаг 3. Проверить на наличие ошибок

Система сама проверит правильность заполнения полей. Она не даст сохранить платежку, если в ней будут ошибки. Если выводится ошибка в КПП, то поскольку у предпринимателя данного кода нет, необходимо вписать «0».

Шаг 4. Подписать документ

После того, как платежка сформирована, ее необходимо подписать при помощи кода из СМС. После этого платеж будет завершен.

Ответственность за не оплату взносов

Предпринимателю нужно оплатить в бюджет взносы до завершения определенного законом срока. Если же не соблюсти их - то у ФНС будет право выставить ему штраф, а также начислить пени.

Размер штрафа определяется исходя из суммы несделанного платежа. В обычных обстоятельствах штраф начисляется в размере 20% от неоплаченной в срок суммы. Данное правило действует в том случае, если предприниматель не оплатил штраф неумышленно, например - перепутал дату платежа, забыл про необходимость сделать уплату взноса и т. д.

Но если у ИП были средства для того, чтобы сделать платеж вовремя, он точно знал о необходимости совершения платежа, но умышленно его не произвел - размер штрафа будет увеличен до 40%.

Внимание: кроме этого на весь период, который прошел с момента завершения крайнего дня платежа и до дня, в какой платеж был действительно сделан, начисляются пени. Они рассчитываются на основе 1/300 ставки Центробанка по каждому дню задержки.

Размер штрафа может быть уменьшен, если предприниматель через суд сможет доказать, что у него было непреодолимые обстоятельства для совершения неуплаты. К примеру, в это время он был госпитализирован. Минимально штраф можно снизить в 2 раза. Только сумма начисленных пени изменению не подлежит - их необходимо будет перечислить в полном размере.

Каждый человек, который имеет официальное трудоустройство, в обязательном порядке формирует свою пенсию. В настоящее время, у каждого человека общая сумма делится на две равные части, которая пополняется работодателем – посредством уплаты налогов и взносов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Эти отчисления в пенсионный фонд должны производиться каждым предприятием . Рассмотрим то, как можно отследить свои накопления, а также вопрос об их проверке.

Что это такое

Каждый работодатель в месяц должен начислять и заниматься перечислением взносов за рабочих в ПФР. Помимо Пенсионного фонда, также стоит производить отчисления в органы ФСС и ФФОМС.

Смысл данных платежей заключается в произведении работодателем определённых платежей и при возникновении страховых случаев в фонде, куда производятся выплаты, делают обратный вывод средств в пользу сотрудника.

К примеру, когда человек берёт больничный, орган ФСС выплачивает пособие, которое должно перечисляться при временной нетрудоспособности. Тем же самым занимается Пенсионный фонд России, когда необходимо выплачивать пенсию по достижении некоторого возраста.

Здесь стоит помнить, что пенсионные и другие типы отчислений работодатель должен делать из своих средств, и он не имеет права вычитать эти суммы из зарплаты сотрудника. Что касается пенсионных отчислений, то они подразделяются на две категории: на страховую пенсию и накопительную.

Стоит отметить, что с 2014 года выплаты не производятся в пользу формирования накопительной части, поскольку все средства идут на пополнение страховой части.

Когда производится

Выплаты, которые должны идти на пополнение пенсионных накоплений каждого человека, должны производиться по 15 числам в каждом месяце. В это время работодатель оплачивает взносы за предыдущий месяц.

Иными словами, если работодатель вносит отчисления 15 октября, то эти отчисления производятся за отработанный сентябрь месяц.

Обязательно стоит помнить о сроках произведения отчислений, чтобы впоследствии у сотрудников на предприятии не возникло разногласий с сотрудниками Пенсионного фонда.Кто платит страховые взносы

Отчисления в ПФР обязаны производиться следующими категориями лиц и предприятиями:

- Организации, производящие выплаты согласно любым соглашениям в пользу физических лиц.

- ИП: за лиц, в пользу которых производились выплаты денег за работы или услуги по договорам любого рода, а также за себя.

- Нотариусы, адвокаты и прочие категории самозанятых граждан.

- Физические лица, при ситуации, когда они производят выплаты согласно любым соглашениям, и в тех ситуациях, когда они не выступают в качестве индивидуальных предпринимателей.

Видео: Как узнать?

Тарифы в 2020 году

Несмотря на то, что в пенсионной сфере постоянно проводятся изменения в законодательной базе, общий тариф на отчисления в ПФР не изменяются. На 2020 год он составляет те же 22% от заработной платы, при условии, что выплаты не могут превысить годовой лимит.

Если же он превышен, то отчисления составляют 10% от заработка.

Те лица, которые уплачивают взносы самостоятельно, также будут выплачивать фиксированные взносы в Пенсионный фонд, которые составляют 26% от МРОТ. При этом данная сумма умножается на 12 месяцев.

Получается, что исходя из действительного размера МРОТ, который составляет 7500 рублей, общая сумма фиксированного взноса за год будет составлять 23400 рублей.

Дополнительные тарифы на ОПС

Дополнительные тарифы для отчислений в ПФР вводятся для тех работодателей, которые имеют рабочие места на вредном производстве. Иными словами, если они производят отчисления в пользу тех лиц, которые имеют право на получение льготной пенсии.

Тариф должен определяться в соответствии с приведенной оценкой условий труда, а также по присвоенному классу.

Суммы, не подлежащие обложению

Стоит обязательно помнить о том, что в отличие от налога на доход физлиц, учитываемого в соответствии с премиями, окладами и районным коэффициентом сотрудника, величина согласно страховым взносам не включается в зарплату. Иными словами, сотрудник на предприятии получает зарплату за вычетом налога на доход физлиц.

Что касается ситуации с уплаты средств в ПФР, то плательщик должен перечислять определённую сумму, исходя из доходов, при этом не удерживать данную сумму из зарплаты.

Каким образом можно узнать размер отчислений в ПФР с зарплаты

Сумма отчислений должна зависеть от статуса плательщика. Для тех предприятий, которые работают при общем режиме налогообложения, он составляет 22% от заработка. Также могут приплюсовываться 10% при тех ситуациях, когда размер доходов составляет больше 800000 рублей.

Эта сумма должна рассчитываться по совокупности объема заработной платы для каждого сотрудника.

Организации, которые используют упрощённую систему, должны платить 20%. По такому же тарифу за своих сотрудников платят индивидуальные предприниматели.Реквизиты для уплаты

Важно понимать, что для плодотворного сотрудничества с Пенсионным фондом России обязательно стоит иметь реквизиты, по которым необходимо оплачивать все взносы. Если работодатель или самозанятый гражданин произведет оплату по неверным реквизитам, то в этом случае будет очень сложно доказать, что оплата производилась своевременно.

И данные отчисления будет достаточно нелегко зачислить на необходимый счёт.

Именно поэтому приведем список реквизитов для оплаты различных категорий страховых взносов:

- Для выплаты на формирование страховой части трудовой пенсии.

- Для выплаты на формирование накопительной части пенсии.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС.

Коды бюджетной классификации

В следующем списке приведем коды бюджетной классификации для различных типов страховых взносов, перечисляемых работодателями и самозанятыми гражданами:

- Для выплат на формирование страховой части пенсии – 39210202010061000160.

- Для выплат на формирование накопительной части пенсии – 39210202020061000160.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС – 39210202100081000160.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС – 39210202110091000160.

Порядок перечисления средств

Все взносы начисляются сотрудниками бухгалтерии, таким образом, все выплаты в пользу работника умножаются на сумму по страховому тарифу. Данная формула является единой для каждого предприятия — она не может зависеть от режима налогообложения.

Бухгалтерия за отчетный период начисляет 22% от заработка рабочих в ПФР. Если зарплата достигла уровня более 624000 рублей, то тариф должен составлять 10%. К примеру, если сотрудник получает каждый месяц 20000 рублей, бухгалтерия каждый месяц начисляет 4400 рублей.

Для некоторых предприятий предусматриваются льготные тарифы по страховым взносам. К примеру, для области информационных технологий он должен составлять 8%. Что касается доходов работников, работодатели уплачивают взносы согласно повышенному тарифу — на 6% больше.

Это касается тех граждан, которые заняты на тяжелом производстве.

Срок

Важно помнить, что каждое предприятие должно соблюдать определенные сроки для того, чтобы вовремя вносить отчисления. Если происходит нарушение этих сроков, то могут возникать проблемы при перерасчете полной суммы на лицевом счёте работника, на котором формируется страховая часть.

Отчисления нужно производить строго до 15 числа любого месяца. Иными словами, оплата производится за каждый предыдущий месяц.

Как проверить по СНИЛС

Отчисления в ПФР должны отражаться на индивидуальном счете каждого гражданина. Иными словами, на персональном лицевом счёте. Важно обязательно помнить, что в ситуации, когда человек решил использовать свою накопительную пенсию, то узнать размер пенсионных накоплений можно по номеру СНИЛСа.

Доброго времени суток! Сегодня мы поговорим о работниках ИП и ООО, а точнее о том какие взносы необходимо платить за своих работников в пенсионный фонд.

Если Вы читаете данную статью, то значит уже должны знать, что предприниматели и организации должны оплачивать со своего кармана так называемые страховые взносы, они разделяются:

- Взносы за работников в ПФР (пенсионный фонд РФ);

- Взносы за работников в ФОМС ();

- Взносы за работников в ФСС ().

Нужно понимать, что все перечисленные взносы не являются налогами, а гарантии государства перед работниками (за счет работодателя). Это практически то же самое что и которые ИП платит за себя.

В отличии от ООО индивидуальный предприниматель изначально не является работодателем и для того чтобы принять к себе на работу сотрудника ему необходимо . Для этого ИП должен заполнить и сдать в ПФР бланк регистрации страхователя .

Взносы за работника в ПФР – это Вы оплачиваете своему работнику будущую пенсию;

Взносы за работника в ФОМС – это оплата за бесплатное медицинское обслуживание работника;

Взносы за работника в ФСС – это страхование здоровья и жизни работника.

Сегодня мы с Вами поговорим именно а взносах которые работодатель должен платить за своего работника в ПФР:

Взносы ООО и ИП за работника в ПФР

В самом начале хочется отметить, что взносы за работника в пенсионный фонд никак не зависит от . Взносы в ПФР зависит от размера заработной платы которую получает работник.

Именно с этим связана так называемая серая схема работы, когда часть зарплаты работник получает официально (обычно по минимальному окладу), а остальные деньги в так называемом конверте (то есть с этих денег не выплачиваются взносы в ПФР, ФОМС и ФСС).

Стоит отметить, что взносы в пенсионный фонд за своего работника, работодатель должен не только в случае если он работает на постоянном месте работы, но и по другим договорам: при работе по совмещению, при бессрочном, срочном и гражданско-правовым договоре.

Размер взноса за работника в ПФР

Работодатель за каждого своего работника предприниматель должен выплачивать взнос в размере 22% от размера заработной платы сотрудника.

Оплату взносов за работников в пенсионный фонд делают через .

Для того чтобы правильно произвести оплату взносов в ПФР необходимо взять в налоговой коды КБК. Имея КБК Вы без проблем сможете произвести оплату.

КБК для ПФР за работников 392 102 02010 06 1000 160 – рекомендую все-таки уточнить у себя в ИФНС.

Вообще теоретически такую оплату можно сделать и через любой коммерческий банк, но сам я ни разу так не делал и как не раз до этого говорил, если Вы решили связать свою жизнь с бизнесом, то расчетный счет Вам понадобится обязательно (хотя это мое личное видение бизнеса и рекомендация).

Пример расчета взноса ПФР за работника

Предположим, что заработная плата Вашего наемного работника составляет 25 000 руб.

В данном случае размер ПФР за работника = 25 000 * 22% = 5 500 руб.

Именно такой размер взноса в ПФР должен в нашем примере работодатель заплатить за своего работника в пенсионный фонд.

Произвести оплату в ПФР за работника работодатель должен до 15 числа следующего месяца за отработанным и лучше это все делать вовремя, так как можно получить штрафы и пенни.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию , попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут . Все документы соответствуют действующему законодательству РФ.

Напомню, что ИП который является работодателем должен сдавать отчет ССЧ ().

На этом пожалуй про взносы в пенсионный фонд за своего работника все.

Если у Вас остались вопросы, то как всегда задаем их в комментарии или в мою

К чему снятся цветы по соннику - "Сонник Ванги"

Необычная Масленица: Цветные блины и торт из блинов с зеленым чаем

После маммопластики — что нельзя когда увеличила грудь Больно ли удалять дренаж после маммопластики

Нафтизин: инструкция по применению Можно ли нафтизин ребенку

Краткий пересказ романа Чарльза Диккенса «Приключения Оливера Твиста Краткая информация приключения оливера твиста